La baisse de l’inflation soutient l’assouplissement monétaire

Lien

Retrouvez dans le décryptage marché du 26 août 2024, une analyse approfondie de Sebastian PARIS HORVITZ sur la baisse de l'inflation soutenue par l'assouplissement monétaire.

Ce qu’il faut retenir

►L’inflation continue de refluer dans la plupart des pays, ce qui est une bonne nouvelle. Ceci justifie les attentes de détente de la rigueur monétaire.

►La vitesse de l’assouplissement monétaire reste le débat majeur sur les marchés. Aux Etats-Unis, les attentes sont très agressives, avec quatre baisses de taux (de 25 points de base) attendues d’ici la fin d’année, dont une première en septembre. En zone euro, un peu plus de deux (soit trois en incluant celle déjà réalisée en juin, pour comparaison avec la Fed).

►Nous pensons qu’aux Etats-Unis, trois baisses permettraient à la fois d’accompagner le processus de désinflation et éviter de trop restreindre l’économie, afin de ne pas trop peser sur la demande et donc sur le marché de l’emploi. Pour la Fed, nous savons que ce point est crucial. A ce stade, le marché de l’emploi montre qu’il se détend, mais pas qu’il s’écroule. De même, la demande intérieure reste solide. Il nous semble qu’un assouplissement plus agressif ne se justifierait que dans le cas d’une accélération marquée des licenciements, par exemple. Il faut continuer à rappeler que le taux de chômage américain reste historiquement faible. Aussi, vu la nature inédite de ce cycle, il nous semble inopportun de faire des hypothèses trop péremptoires sur le niveau d’équilibre du taux de chômage, ou des taux directeurs.

►En zone euro, la donne est un peu différente. Bien que l’inflation totale recule, on constate des poches notables de résistance, notamment dans les services et ceci malgré une demande qui est faible (même s’il y a des fortes différences entre pays), Le mandat de la BCE est de ramener l’inflation à 2%. Vu l’inflation dans les services toujours proche de 4%, il est difficile d’assouplir la politique monétaire trop rapidement. D’où notre projection de deux baisses de taux d’ici la fin d’année.

►Nos projections sur la politique monétaire, notamment, nous poussent encore à une certaine prudence sur les taux des obligations souveraines à court terme. Il nous semble qu’une poche de cash plus abondante que d’habitude devrait s’avérer judicieuse afin de la déployer dans des conditions de marchés plus assainies. L’exigence du marché sur les politiques monétaires des grandes banques centrales nous paraît trop forte.

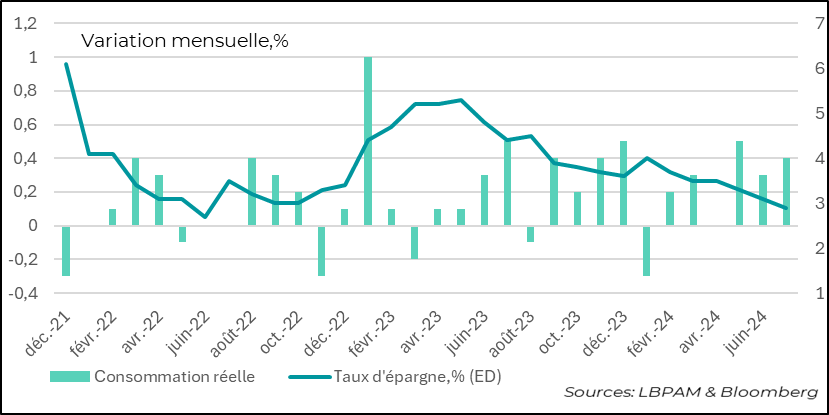

►Les chiffres publiés la semaine dernière vont dans notre sens pour l’instant. Aux Etats-Unis, malgré les craintes qu’on pouvait avoir sur la demande, on a pu constater que la consommation a bien tenu en juillet, avec un rebond significatif. Aussi, la confiance des ménages s’est un peu redressée, selon l’enquête de l’U. du Michigan. Néanmoins, la nouvelle baisse du taux d’épargne des ménages, nous pousse à penser que notre projection de plus de modération de la consommation au dernier trimestre reste de mise.

►Du côté de l’inflation, le déflateur de la consommation, l’indicateur préféré de la Fed, est ressorti comme attendu pour juillet. L’inflation, stagne à 2,5% en rythme annualisé. L’inflation cœur est aussi restée inchangée, à 2,6%. Néanmoins, on a pu constater que l’inflation a bien confirmé sa tendance baissière. Au regard de ces chiffres, il nous semble raisonnable d’attendre une baisse des taux directeurs de 25 pb en septembre, mais pas davantage à moins d’une forte détérioration surprise du marché du travail.

►En zone euro, comme anticipé, l’inflation a reculé fortement en août, passant à 2,2% en glissement annuel, contre 2,6% le mois précédent. L’essentiel de cette baisse est dû aux effets de base associés aux prix de l’énergie. L’inflation cœur baisse très légèrement à 2,8%. Ceci s’explique par une inflation dans les services qui a du mal à baisser. Celle-ci monte même en août à 4,2%. Il est certain que pour la BCE, il faut des signes plus marqués de ralentissement des salaires pour être complétement rassurée sur la convergence vers la cible de 2% de l’inflation.

►Au Japon, comme on le sait, la direction de la politique monétaire est inverse à celle des autres pays. Le mouvement est à la sortie de l’assouplissement extrême qui a prévalu ces dernières années. Les chiffres d’inflation à Tokyo pour le mois d’août ressortis plus élevés qu’attendus, à 2,6% en glissement annuel, vont dans le sens de d’une poursuite très lente du resserrement monétaire. L’objectif de la BoJ de maintenir l’inflation autour de 2% semble bien à portée. Néanmoins, la hausse de l’inflation en août a été le fait en grande partie des prix de l’énergie, alors que les autres prix étaient plus sages.

►En Chine, la publication des enquêtes PMI officielles ont montré que l’économie semble croitre au ralenti. Le secteur manufacturier stagne (ou progresse très lentement selon le PMI indépendant-CAXIN) et surtout le secteur des services ne décolle pas du tout. Ceci va dans le sens de notre projection d’une croissance qui perd en vigueur en cette deuxième partie d’année.

►Les deux élections régionales, dans la région Este de l’Allemagne, en Thuringe (la région la plus petite) et en Saxe, ont plus que justifié les craintes exprimées par la coalition au pouvoir dans le pays. En effet, pour la première fois depuis la 2ème guerre mondiale un parti d’extrême droite (Afd) est arrivé en tête de l’élection à Thuringe avec plus de 30% des voix, devançant la CDU. La CDU semble avoir gagné en Saxe. Aussi, le parti d’extrême gauche BSW, a fait une forte percée récoltant autour de 12-16% des voix. Le plus marquant est la déroute des partis au pouvoir. Le récent attentat au couteau par un ressortissant étranger semble avoir été l’élément majeur derrière ces résultats électoraux. Néanmoins, l’Afd aura du mal à gouverner dans le Länder de Thuringe faute d’allié pour obtenir une majorité. Cette montée des populismes extrêmes, pourrait davantage fragiliser la coalition au pouvoir et créer du bruit sur la politique européenne.

Le débat est important sur le marché sur la véritable robustesse de l’économie américaine. En ce sens, les chiffres de consommation pour le mois de juillet ont confirmé que le consommateur américain résiste toujours. En effet, la consommation, corrigée de l’inflation, a progressé plus qu’anticipé sur le mois, à 0,4%, soit une accélération par rapport au mois précédent, qui a été révisé en hausse.

Pour aller plus loin

Etats-Unis: La consommation des ménages rebondit en juillet, mais sa force pourrait ralentir avec un taux d’épargne qui atteint un niveau très bas

La force de la consommation est rassurante pour les perspectives de croissance à court terme de l’économie américaine. Elle rassure donc sur une possible perte de vitesse marquée, qui pousserait la Fed à agir de manière plus rapide dans la mise en place de sa politique d’assouplissement monétaire.

Il faudra évidemment continuer à suivre la situation sur le marché du travail pour être complètement rassuré sur la croissance. A ce stade, on ne constate pas d’accélération notable des licenciements, d’autant plus que les entreprises conservent des marges encore très élevées. Mais, c’est effectivement un point de vigilance.

En même temps, nous pensons que la force de la consommation devrait s’essouffler quelque peu dans les mois à venir du fait de la poursuite de la baisse du taux d’épargne. Il atteint son plus bas niveau depuis la fin 2022. Il nous semble que la dynamique moins porteuse du marché de l’emploi devrait faire remonter graduellement le taux d’épargne et calmer l’appétit de consommation.

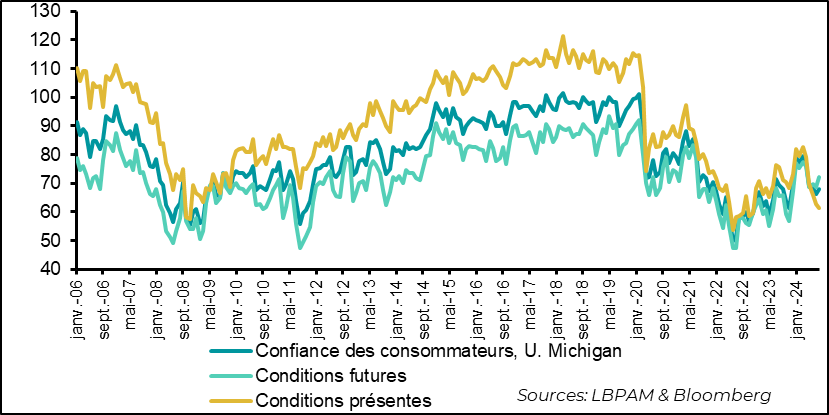

Tout aussi rassurante, la confiance des consommateurs, d’après l’enquête de l’Université du Michigan, s’est redressée en août, notamment grâce à une hausse du sentiment sur les perspectives. Néanmoins, en partie due aux élections, la confiance globale reste faible par rapport à l’historique, notamment à cause d’une perception des conditions actuelles plutôt médiocres.

Etats-Unis: La confiance des consommateurs se redresse en août, tout en restant relativement basse par rapport à l’historique

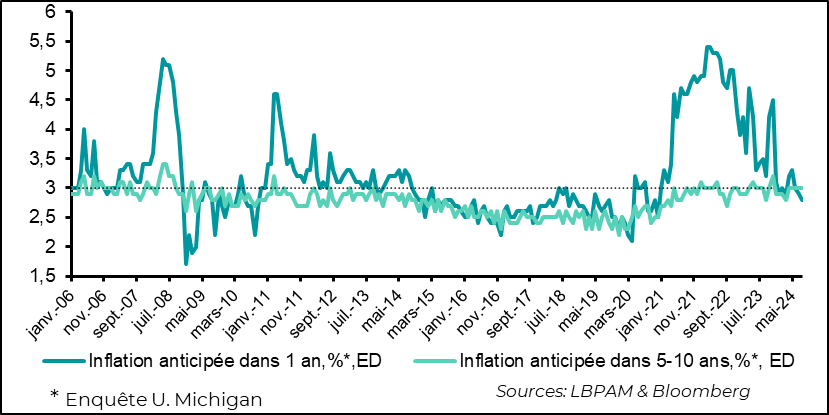

Un autre facteur qui a sûrement contribué au redressement de la confiance, notamment pour l’avenir, est la légère baisse des anticipations d’inflation à court terme. A notre avis, ceci reflète en partie la baisse notable des prix de l’essence au cours du mois. Les anticipations à moyen terme restent elles stables autour de 3%.

Etats-Unis : les anticipations d’inflation des ménages à court terme baissent en août, mais restent stables à moyen terme (5-10 ans) autour de 3%

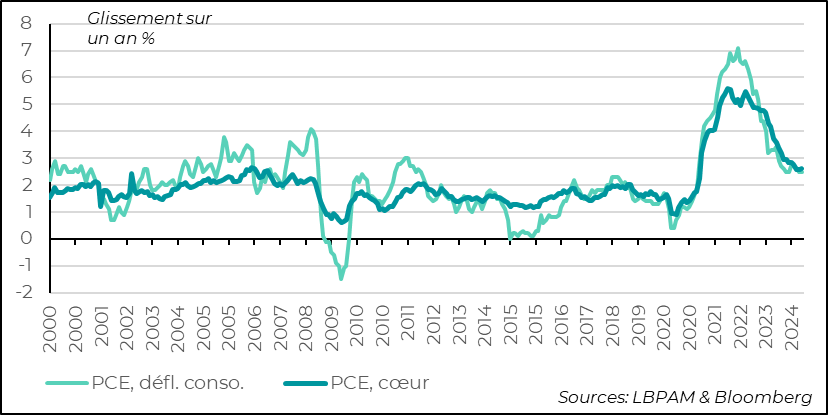

Justement, la publication des chiffres du déflateur de la consommation (PCE), la statistique préférée de la Fed pour suivre l’inflation, est ressorti stable, comme attendu, sur le mois de juillet, à 2,5% en glissement annuel. Cette stabilité s’est vue aussi sur l’inflation cœur, se situant à 2,6%.

Etats-Unis : le déflateur de la consommation (PCE) est ressorti comme attendu, montrant une stabilité de l’inflation autour de 2,5%

Néanmoins, notons qu’il n’y a pas de surprise à la baisse qui aurait pu pousser la Fed à ajuster encore plus rapidement sa politique. En même temps, les meilleures nouvelles sur la dynamique de l’inflation ces derniers mois, qui ont corrigé les mauvaises surprises du début d’année, montrent que la tendance à la baisse a tout de même accéléré, si on prend une fenêtre plus courte que l’année. En effet, sur 6 mois, on voit que l’inflation corrigée des valeurs extrêmes a corrigé l’accélération qu’on avait vue en début d’année.

Etats-Unis : l’évolution des prix sur les derniers mois semble avoir corrigé l’accélération constatée en début d’année

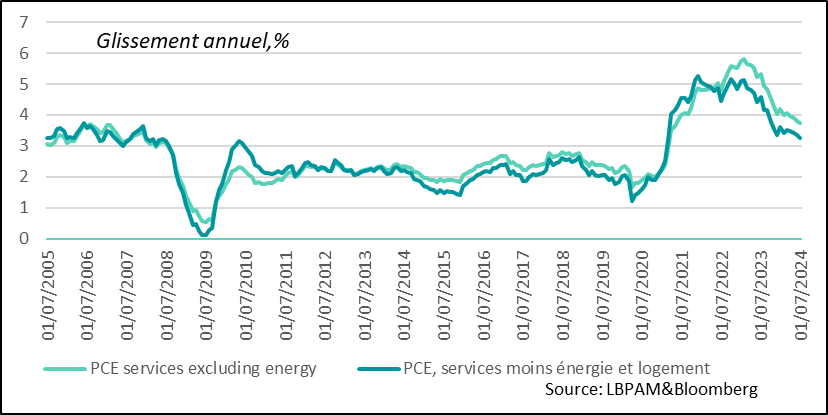

Aussi, l’inflation dans les services s’est aussi calmée ces derniers mois ce qui a permis de reprendre le rythme de décélération dans ce segment. Ceci semble corroborer la tenance à la décélération des salaires qu’on constate depuis quelques mois.

Etats-Unis : la décélération dans les prix des services, même si lente, contribue à cette tendance à l’atténuation des pressions inflationnistes

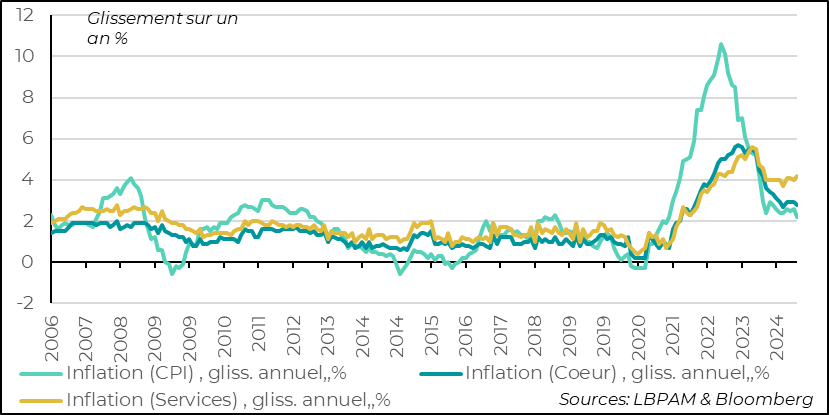

En zone euro les estimations préliminaires de l’inflation au mois d’août ont montré que l’inflation continuait à reculer. Néanmoins, cette décélération a été essentiellement due à la baisse des prix de l’énergie.

Quoi qu’il en soit, l’inflation totale a atteint son plus bas niveau depuis l’été 2022, à 2,2% en glissement annuel. Toutefois, ce bon résultat cache l’épine qui persiste pour la BCE à savoir le comportement des prix dans les services. En effet, les prix dans les services ont même accéléré sur le mois passant à 4,2% en glissement annuel. Ceci est donc frustrant pour la BCE, et les membres du conseil des gouverneurs, notamment les plus orthodoxes, voudront voir des salaires qui décélèrent plus vite pour être plus rassurés sur la convergence de l’inflation vers la cible de 2%.

Pour autant, nous pensons toujours que cela ne change pas la stratégie de baisse des taux directeurs, dont l’économie européenne a besoin, mais devrait pousser encore à la prudence la BCE dans l’assouplissement de sa politique, d’où le maintien de 2 baisses de taux d’ici la fin de l’année.

Zone euro : l’inflation recule sous l’effet des prix de l’énergie, mais les prix des services continuent à faire de la résistance

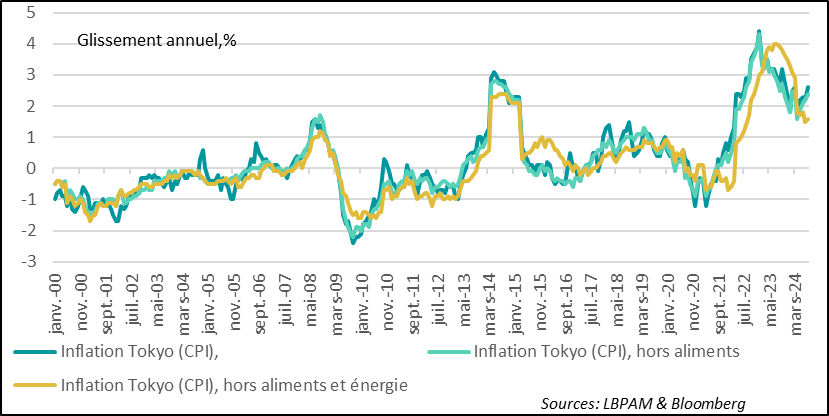

Au Japon, le chiffre d’inflation pour Tokyo, qui est un très bon indicateur avancé pour l’inflation du pays, est ressorti à la hausse en août, à 2,6% en glissement annuel, surprenant les économistes. Néanmoins, en grande partie, cette accélération a été due aux effets de base des prix de l’énergie.

Les prix sous-jacents, c’est-à-dire en excluant les prix de l’énergie et les aliments, reste relativement stable, et accélère plus légèrement à 1,6%.

Néanmoins, le message important de ces chiffres est que l’inflation semble rester bien ancrée autour de 2%. Ceci est un message rassurant pour la BoJ. Ainsi, nous pensons que ceci devrait ouvrir la porte à une nouvelle hausse des taux d’ici la fin de l’année. Mais, nous pensons toujours que la normalisation de la politique monétaire sera lente.

Japon : l’inflation à Tokyo accélère en août, notamment sous l’effet des prix énergétiques

Sebastian PARIS HORVITZ

Directeur de la recherche